Assurance auto : couverture du véhicule ou de l’individu au volant

L’assurance automobile, pilier de la sécurité routière, soulève une question essentielle pour les conducteurs : protège-t-elle davantage le véhicule ou la personne au volant ? En circulant sur les routes, les risques sont omniprésents, que ce soit une collision, un vol ou des dommages causés par des phénomènes naturels. La nature des garanties offertes peut varier considérablement selon le contrat souscrit.

Alors que certains conducteurs privilégient une protection complète de leur voiture, incluant réparations et remplacement, d’autres recherchent avant tout une couverture axée sur leur propre sécurité, incluant les frais médicaux et la responsabilité civile. Cette dualité reflète des priorités différentes mais majeures pour chaque automobiliste.

A découvrir également : Malus automobile : disparaît-il après un certain temps ? Tout savoir sur le malus auto

Plan de l'article

Les types de couverture d’assurance auto

Dans le monde de l’assurance automobile, plusieurs types de couvertures existent, chacune répondant à des besoins spécifiques. Le contrat d’assurance auto de base inclut généralement la responsabilité civile, indispensable pour couvrir les dommages causés à autrui lors d’un accident. Cette garantie est obligatoire en France et permet d’indemniser les victimes d’un sinistre.

A lire en complément : Jeune conducteur : ajouter à son assurance facilement en 5 étapes

En revanche, le véhicule peut bénéficier de garanties supplémentaires, souvent modulables selon les besoins de l’assuré. Les options courantes incluent :

- La garantie vol et incendie

- La garantie dommages tous accidents

- La garantie bris de glace

Ces garanties optionnelles renforcent la protection du véhicule, mais elles influent aussi sur la prime d’assurance auto, dont le montant varie selon le nombre de conducteurs désignés et d’autres facteurs.

Le bonus-malus, système de tarification selon le comportement du conducteur, joue un rôle fondamental dans la détermination de cette prime. Un bon conducteur se verra attribuer un bonus, réduisant sa prime, tandis qu’un conducteur responsable d’accidents subira un malus, l’augmentant.

La franchise auto est un élément à ne pas négliger. Elle représente la partie des dommages que l’assuré doit payer de sa poche en cas de sinistre. La franchise peut être majorée si le sinistre est fréquent, impactant ainsi directement les finances du conducteur.

Les avantages et inconvénients de chaque type de couverture

Le choix entre les différentes couvertures d’assurance auto dépend largement des besoins spécifiques de l’assuré, mais chaque option comporte ses propres avantages et inconvénients.

Couverture du véhicule

La couverture du véhicule s’adresse principalement aux propriétaires soucieux de protéger leur bien. Parmi les avantages, on note :

- Protection étendue en cas de vol, incendie ou dommages tous accidents

- Indemnisation rapide pour les réparations

Cette couverture peut s’avérer coûteuse, surtout pour les véhicules de grande valeur. La prime d’assurance est souvent plus élevée et la franchise auto peut être majorée en cas de sinistre fréquent.

Couverture de l’individu

La couverture de l’individu, en revanche, se focalise sur la protection du conducteur, qu’il soit propriétaire ou non. Elle est particulièrement avantageuse pour les conducteurs occasionnels ou les jeunes conducteurs, car elle permet de :

- Éviter les conséquences financières d’un accident responsable

- Bénéficier d’une assistance personnalisée

Le conducteur principal assume le malus en cas d’accident responsable, ce qui peut affecter son bonus-malus. Les jeunes conducteurs peuvent être exclus de certaines garanties, ce qui limite le bénéfice de cette couverture.

Cas spécifique du conducteur occasionnel

Le conducteur occasionnel, utilisateur ponctuel du véhicule, doit avoir un permis de conduire valide. Une couverture adaptée protège ce type de conducteur sans l’impliquer dans le système de bonus-malus, mais le propriétaire du véhicule doit vérifier les conditions du contrat d’assurance auto pour éviter toute mauvaise surprise.

Le choix entre la couverture du véhicule et celle de l’individu dépendra des usages spécifiques et des préférences en matière de protection.

Comment choisir entre la couverture du véhicule et celle de l’individu

Le choix entre la couverture du véhicule et celle de l’individu repose sur plusieurs critères. Pour faire un choix éclairé, considérez les aspects suivants :

Usage du véhicule :

- Si le véhicule est principalement utilisé par une seule personne, une couverture orientée vers le conducteur peut être plus avantageuse.

- Pour un véhicule partagé ou prêté régulièrement, une couverture étendue sur le véhicule est souvent plus appropriée.

Profil du conducteur :

- Les jeunes conducteurs ou les conducteurs occasionnels peuvent bénéficier d’une couverture individuelle, surtout s’ils ne conduisent pas régulièrement le véhicule assuré.

- Un conducteur principal avec un bon historique de conduite pourrait trouver une couverture du véhicule plus économique à long terme.

Prêt de volant :

| Conditions | Impact sur l’assurance |

|---|---|

| Prêt de volant consenti sous certaines conditions | Couverture de l’individu peut être nécessaire pour protéger le conducteur occasionnel |

| Interdiction de prêt de volant | Couverture du véhicule prioritaire pour éviter les litiges en cas de sinistre |

Évaluation des coûts :

- Une couverture du véhicule peut engendrer des primes d’assurance plus élevées, mais offre une protection exhaustive contre divers risques (vol, incendie, etc.).

- La couverture de l’individu, souvent moins coûteuse, peut toutefois impliquer des frais supplémentaires en cas d’accident responsable, impactant le bonus-malus.

Prenez en compte l’utilisation du véhicule, le profil des conducteurs et les modalités de prêt de volant pour déterminer la meilleure option d’assurance auto.

-

Administratifil y a 8 mois

Comment obtenir un certificat de conformité

-

Assuranceil y a 1 mois

Achat de logo pour conduite accompagnée : les meilleures adresses

-

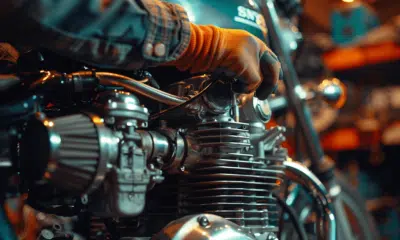

Motoil y a 1 mois

Réglage carbu efficace : étapes et astuces pour le maitriser

-

Voitureil y a 3 mois

Prix de la Golf 8 : tarifs et options disponibles